شرط بندی مجدد یک مکانیسم ابتکاری برای سپرده گذاری مجدد دارایی های سهام است. این ویژگی باعث افزایش مقیاس پذیری و گسترش امنیت به سطوح دیگر می شود و به توسعه دهندگان این امکان را می دهد تا برنامه های خود را بدون نیاز به ساخت اکوسیستم جدید و توکن های خاص در شبکه بسازند. اگر این ابزار شامل همه نشانه ها باشد، می تواند تصویر کاملا جدیدی از ساختار اقتصاد دیجیتال ایجاد کند. اما سوال اینجاست که با خرید مجدد همه توکن ها چه اتفاقی می افتد و چه پیامدهایی برای سرمایه گذاران، توسعه دهندگان و حتی خود توکن ها خواهد داشت؟ برای دانستن پاسخ این سوال با کشور بلاک چین همراه باشید.

مروری بر شکل گیری پروتکل های ذخیره سازی مجدد

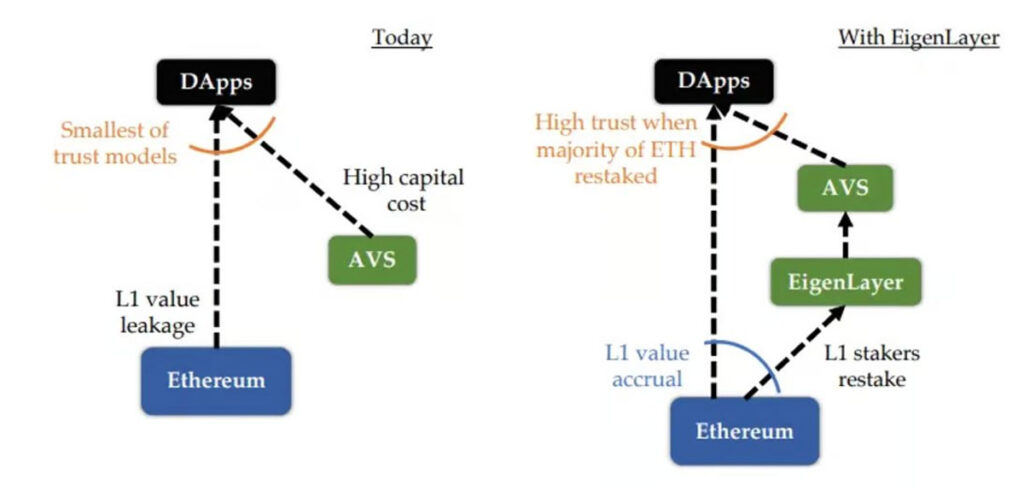

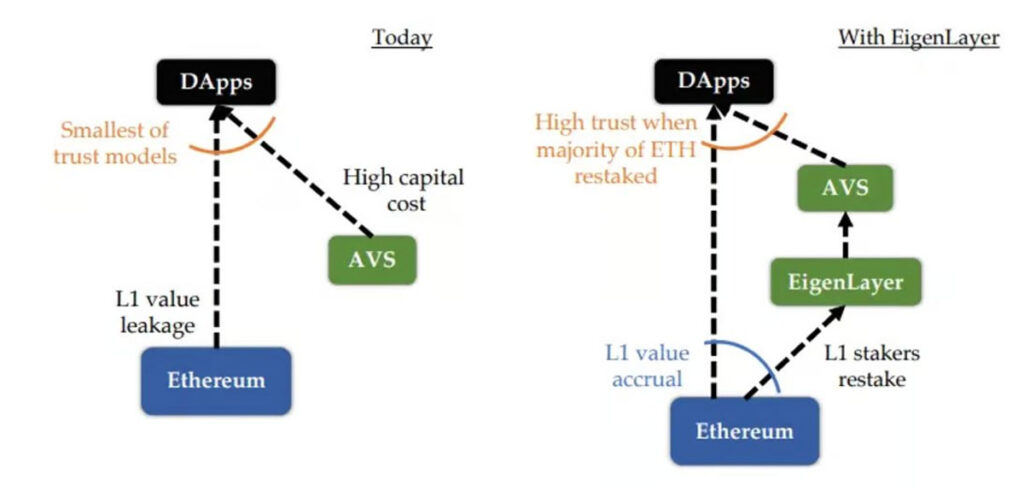

EigenLayer اولین پروتکل بازسازی مجدد در شبکه اتریوم است که به اترهای شرط بندی شده در یک قرارداد هوشمند اجازه می دهد تا برای پشتیبانی امنیتی و اقتصادی پروتکل های دیگر مانند بریج ها و اوراکل ها مجددا سپرده گذاری شوند. توسعه دهندگان Eigenlire به دو دلیل اتر را برای ریستینگ انتخاب کردند:

- توسعه دهندگان نه تنها از امنیت اقتصادی اتر سود می برند و هزینه ها را کاهش می دهند. بلکه می توانند بیشتر روی عملکرد اصلی محصول خود تمرکز کنند.

- استفاده از اتر به عنوان یک دارایی سپرده گذاری مجدد، تجربه کاربر نهایی بهتری را ایجاد می کند.

استقبال از پروتکل های بازسازی شبکه اتریوم باعث شد پروژه های سپرده گذاری مجدد در سایر بلاک چین ها ظاهر شوند که از جمله آنها می توان به بابیلون و سولایر، پروژه های بازسازی شبکه بیت کوین و سولانا اشاره کرد. پروتکل های Karak و Symbiotic نیز از دوباره چسباندن کثرت آنها در شبکه های مختلف پشتیبانی می کنند. حتی خود EigenLear شروع به پشتیبانی از توکنهای بدون مجوز کرده است و به توکنهای ERC-20 اجازه میدهد تا به داراییهای بازخرید شوند.

این فرآیند نشان می دهد که مفهوم باقی ماندن در حال تکامل است. در ابتدا قرار بود از بازسازی مجدد به عنوان راهی برای افزایش امنیت اقتصادی اتر استفاده شود. اما با ظهور پروتکل ها سرمایه گذاری مجدد نقدینگی (سرمایه گذاری مجدد نقدینگی) بازار به سمتی در حال حرکت است که هر توکنی را می توان دوباره خرید کرد. به عنوان مثال، در پروتکل Tally، کاربر می تواند رمز آربیتراژ (ARB)، نشانه مشتق (درگذشت) و با واریز مجدد آن، علامت ثابت (rstARB) برای دریافت سپس از این دارایی در پروتکل های دیگر DeFi مانند وام دادن یا تامین نقدینگی استفاده کنید توکن بازسازی مایع (wrstARBبنابراین، پیشبینی میشود که در آینده نه تنها داراییهای لایه 1، بلکه تمامی توکنهای رمزنگاری مجدداً ثبت شوند.

عوامل موثر در آینده چسبیدن

به طور خلاصه، دو عامل کلیدی در آینده ی بسته بندی مجدد نقش دارند:

1. مردم همیشه به دنبال بازدهی بالاتر هستند

در بازارهای مالی و به ویژه در دنیای ارزهای دیجیتال، سرمایهگذاران همیشه به دنبال بازدهی بالاتر هستند و پروتکلهای بازسازی مجدد این فرصت را برای آنها فراهم کرده است. در واقع، بیشتر کاربران ترجیح میدهند داراییهای خود را در سرویسهایی که بر اساس پروتکلهای بازسازی مجدد مانند سرویسهای اعتبارسنجی فعال (AVS) ساخته شدهاند، به اشتراک بگذارند و درآمد بیشتری کسب کنند. لازم به ذکر است که AVS به شبکه ای اطلاق می شود که نیاز به سیستم اعتبارسنجی خاص خود دارد.

توسعهدهندگان ترجیح میدهند پروژههای خود را بر اساس پروتکلهای بازسازی مجدد بسازند و با ارائه مشوقها، دارندگان توکنهای بازسازی را تشویق به سرمایهگذاری در پروژه کنند. اگرچه ریستیکرها بخشی از درآمد پروژه یا توکن های بومی را به صورت پاداش دریافت می کنند، اما نسبت بازده به ریسک باید بالا باشد تا این سرمایه گذاری برای آنها جذاب باشد. بیایید ببینیم موضوع با یک ماشین حساب شست چیست.

بیایید فرض کنیم که 105 میلیارد دلار اتر در پروتکل EigenLear مجدداً ذخیره شده است. اگر نرخ بازده سالانه فعلی (APY) 4% باشد و پروتکل بخواهد تنها 1% بازده اضافی در سال ایجاد کند، این بدان معناست که EigenLear و AVS های آن باید حدود 105 میلیون دلار در سال ارزش تولید کنند. اما به دلیل خطرات موجود مانند کاهش یا آسیب پذیری قرارداد هوشمند، بازده 1 درصدی برای سرمایه گذاران جذاب نیست. در نتیجه، برای اینکه نسبت ریسک به پاداش سرمایه گذار به سطح مطلوب برسد، بازده سالانه باید حداقل 8 درصد دسترسی این بدان معناست که اکوسیستم EigenLear باید سالانه حدود 420 میلیون دلار ارزش تولید کند تا ریسک سرمایه گذار را توجیه کند.

در حال حاضر، بازگشت پروتکل EIGEN ریستینگ از درآمد توکن EIGEN و برنامه امتیاز پروتکل بازسازی مایع حاصل می شود. اما، این بازده در مقایسه با درآمد واقعی پروتکل بسیار ناچیز است. حال تصور کنید اگر 3 پروتکل بازپرداخت، 10 پروتکل بازخرید مایع و بیش از 50 سرویس معتبر فعال وجود داشت، نقدینگی چقدر پراکنده می شد. علاوه بر این، این تنوع عظیم توسعه دهندگان را گیج می کند و انتخاب پروتکل مناسب و دارایی های ایمن را برای آنها دشوار می کند.

بنابراین، یا باید اتریوم بیشتری بازسازی شود تا توسعهدهندگان اعتماد بیشتری به انتخاب پروتکلهای مناسب داشته باشند، یا بازسازی مجدد پروتکلها و AVS باید با انتشار گسترده توکنهای بومی خود برای جذب سرمایهگذاران و توسعهدهندگان جذابتر شود.

2. توسعه دهندگان تمایل دارند توکن های بیشتری ایجاد کنند

در سمت تقاضا، دیدگاههای مختلفی در مورد استفاده از توکنهای ذخیرهشده یا ساخت توکنهای اختصاصی برای پروتکلها وجود دارد. برخی بر این باورند که توسعه دهندگان می توانند از دارایی های ذخیره شده مجدد برای پیشبرد برنامه های خود استفاده کنند، زیرا آنها مقرون به صرفه تر و ایمن تر از ایجاد توکن های اختصاصی هستند. گروهی دیگر بر این باورند که اگرچه استفاده از دارایی های ذخیره شده مجدد برای برنامه ها مفید است، به ویژه آنهایی که نیاز به اعتماد و امنیت بالایی دارند (مانند پل ها)، اما واقعیت این است که یک توکن اختصاصی ایجاد کنید و استفاده از آن به عنوان یک مکانیسم انگیزشی برای موفقیت هر پروژه رمزنگاری، خواه یک زنجیره یا یک برنامه کاربردی، ضروری است.

علاوه بر این، اگرچه استفاده از دارایی های رهن مجدد مزایایی مانند افزایش نقدینگی را به همراه دارد. اما نباید روی ارزش پیشنهادی محصول اصلی پروتکل تأثیر منفی بگذارد یا ارزش توکن خود پروتکل را تضعیف کند. حتی برخی موضع سخت گیرانه تری دارند و معتقدند موفقیت و رشد پروژه صرفا به نقدینگی یا امنیت اقتصادی آن بستگی ندارد، بلکه به عوامل دیگری مانند تجربه کاربری و نوآوری بستگی دارد.

با این حال، EigenLear یک سیستم Dual-Staking طراحی کرده است و پیشبینی میکند که تنوع توکنهای مجدداً به سردرگمی و رقابت در بازار منجر شود. به منظور برجسته شدن در این رقابت، رقبای Eigenleer راه حل Multi-Asset Re-staking را پیشنهاد کرده اند.

عوامل انتخاب پروتکلهای ذخیره مجدد

حال سوال این است که اگر همه توکن ها در آینده قابلیت ریستینگ داشته باشند، ارزش واقعی پروتکل های ریستینگ بر چه اساسی مشخص می شود؟ شاید آنها بتوانند بر اساس نوعی ارائه باشند بیمه و افزایش امنیت از یکدیگر متمایز می شوند. به این ترتیب توسعه دهندگان می توانند محصولات خود را از سایر پروتکل ها متمایز کنند و به کاربران اطمینان دهند که سیستم آنها در برابر خطرات مختلف مقاوم است.

- بیمه: پروتکل ها می توانند از بیمه به عنوان یک لایه تضمینی اضافی استفاده کنند. بیمه با ارائه پشتوانه مالی اضافی به پروتکل، به مشتری اطمینان می دهد که محصول تحویل شده طبق وعده عمل می کند.

- تقویت امنیت و بهبود کارایی: بهترین استراتژی برای تنظیم مجدد پروتکل ها تغییر نگرش کلی بازار است. با این ادعا که ریستاکینگ امنیت را افزایش می دهد و عملکرد محصول را بهبود می بخشد، می توانند توسعه دهندگان را تشویق کنند که به طور پیش فرض از این فناوری در محصولات خود استفاده کنند. به عنوان مثال، اوراکل می تواند تا حد زیادی با ادغام با پروتکل های AVS از خطرات جلوگیری کند.

اگر چه استراحت کردن فواید بالقوه ای دارد. اما مشخص نیست که کاربر نهایی چقدر به آنها اهمیت می دهد، زیرا این مقادیر بیشتر به امنیت زیربنایی محصول مربوط می شود و ویژگی های قابل مشاهده برای کاربر عادی نیست.

در حال حاضر، همه توکنها تمایل دارند به داراییهای بازخرید شوند. زیرا اولاً به دلیل این ویژگی ارزش بیشتری در ذهن کاربر پیدا می کنند، ثانیاً قفل شدن بخشی از توکن ها فشار فروش آنها را کاهش می دهد. از سوی دیگر، خدمات معتبر معتبر فعال همچنین میتوانند انواع مختلفی از داراییهای ارائه مجدد را بر اساس تحمل ریسک، مکانیسمهای انگیزشی، وظایف خاص و همسو با اکوسیستم انتخاب کنند. اکنون رقابت بازنگری پروتکلها تنها به امنیت اقتصادی محدود نمیشود، بلکه موضوعات دیگری مانند بیمه، تعهد مجدد و سیاستهای استراتژیک توسعهدهندگان را نیز در نظر میگیرد.

هر توکن جدیدی که قابلیت بازیابی را دریافت می کند، گزینه های موجود برای توسعه دهندگان را افزایش می دهد. در نهایت، تصمیمگیری اینکه کدام داراییها و پروتکلهای بازسازی مجدد را انتخاب کنید به این بستگی دارد که کدام یک بهترین عملکرد را برای محصول ارائه میکنند. با افزایش تعداد پروتکلهای بازسازی مانند Jito، Karak، EigenLair و Symbiotic، ایجاد پلتفرمهای جمعآوری مجدد ضروری است تا توسعهدهندگان بتوانند از امنیت اقتصادی داراییها و اکوسیستمهای موجود با توجه به نیازها و اهداف خاص خود و یا حتی استفاده کنند. مزایای چندین پروتکل به طور همزمان لذت ببرید

خلاصه

Restacking یک ابزار مفید برای توسعه دهندگان است که به آنها اجازه می دهد به جای ایجاد یک اکوسیستم جدید، روی زیرساخت های موجود کار کنند. به عبارت دیگر، ریستیکینگ یک ویژگی مکمل برای توسعه دهندگان است و بازار مشتقات جدیدی را برای کاربران ارزهای دیجیتال فراهم می کند. با سپرده گذاری مجدد دارایی های خود، دارندگان ارزهای دیجیتال نه تنها درآمد بیشتری کسب می کنند. بلکه بار مهندسی توسعه دهندگان را کاهش می دهند.

اما در پاسخ به این سوال که “اگر ریستیکینگ فراگیر شود چه اتفاقی می افتد” باید بگوییم که اگرچه ممکن است در وهله اول باعث سردرگمی کاربران شود، اما از سوی دیگر با گزینه های متنوع تری روبرو می شوند و می توانند توکن ها را مجدداً ریستیک کنند. برای انتخاب نیازها و اهداف خاص پروژه. همچنین، اگر همه توکنها مجدداً مورد استفاده قرار گیرند، رقابت بین پروتکلها برای ایجاد ارزش و جلب توجه توسعهدهندگان و کاربران افزایش مییابد.

خبر فوق به نقل از رسانه اسمارتک نیوز در وبسایت اسمارتک نوشته شده است در تاریخ 2024-11-15 16:00:00