صندوق های سرمایه گذاری یک ابزار مالی کم ریسک برای افرادی است که تجربه و دانش لازم برای سرمایه گذاری در بازارهای مالی را ندارند. اما چگونه می توان اعتبار و عملکرد شرکت های سرمایه گذاری را ارزیابی کرد؟ دارایی های تحت مدیریت (دارایی های تحت مدیریت) یکی از معیارهای ارزیابی صندوق است که میزان سرمایه ای را که یک شرکت به نمایندگی از مشتریان خود مدیریت می کند را نشان می دهد. در واقع مقدار AUMمعیاری برای شناخت سطح توانایی و تجربه آن شرکت در مدیریت دارایی های بزرگ است. اگر به دنبال انتخاب یک صندوق امن برای مدیریت ثروت خود هستید، پیشنهاد می کنم این مقاله از Blockchain Home را دنبال کنید تا با مفهوم دارایی های تحت مدیریت (AUM) بیشتر آشنا شوید.

دارایی های تحت مدیریت (AUM) چیست؟

«دارایی های تحت مدیریت» یا (دارایی های تحت مدیریت) یک اصطلاح مالی است و معمولاً توسط صندوق های سرمایه گذاری، شرکت های سرمایه گذاری خطرپذیر، شرکت های کارگزاری و افرادی که به طور رسمی به عنوان مشاور سرمایه گذاری یا مدیر پورتفولیو عمل می کنند استفاده می شود. این موسسات برای محاسبهارزش بازار کل دارایی هایی که آنها از طرف سرمایه گذاران مدیریت می کنند. از اصطلاحدارایی های تحت مدیریت“یا”سرمایه تحت مدیریت“استفاده می کند

در واقع شرکت ها و صندوق های سرمایه گذاری وجوهی را از سرمایه گذاران جمع آوری می کنند و سپس بر اساس تخصص و شناخت بازار، سبد سرمایه گذاری تشکیل می دهند و وجوه به دست آمده را در موقعیت های مناسب سرمایه گذاری می کنند.

مثلاً اگر شما و 9 نفر از همکارانتان هر کدام 100 میلیون را به یک تاجر معتمد و ماهر بسپارید، مجموع این یک میلیارد به اضافه درآمد خود تاجر به عنوان دارایی تحت مدیریت او محسوب می شود. این یک مثال ساده و سنتی از AUM برای درک بهتر است. در دنیای مدرن، برای اینکه سرمایه گذار بتواند یک نهاد سرمایه گذاری مانند صندوق تامینی راه اندازی کند، ارزش دارایی های تحت مدیریت او باید به حداقل آستانه برسد. در این صورت نهادهای نظارتی و سرمایه گذاران می توانند مطمئن باشند که این شرکت توانایی مقاومت و انعطاف پذیری در شرایط نامناسب بازار را دارد.

دنیای دیجیتال نیز از این وضعیت جان سالم به در برده است و صندوقهای سرمایهگذاری ارزهای دیجیتال به نمایندگی از سرمایهگذاران روی ارزهای دیجیتال سرمایهگذاری میکنند و به آنها سود میدهند. معمولاً هر چه جریان سرمایه و دارایی های تحت مدیریت یک موسسه بیشتر باشد، کیفیت مدیریت در جذب منابع و نقدینگی دارایی ها بهتر می شود.

AUM چگونه محاسبه می شود؟

دستورالعمل واحدی برای محاسبه دارایی های تحت مدیریت صندوق های سرمایه گذاری وجود ندارد. هر شرکت بر اساس جریان نقدی سرمایه گذاران و سرمایه خارج شده از صندوق تصمیم می گیرد. برخی از موسسات مالی هنگام محاسبه دارایی های تحت مدیریت، “سپرده های بانکی، صندوق های سرمایه گذاری مشترک و پول نقد” را در نظر می گیرند. اما برخی دیگر فقط شامل وجوهی می شوند که کارگزار می تواند از طرف مشتری در خرید و فروش آنها دخالت کند.

نکته دیگر اینکه عوامل مختلفی وجود دارد کاهش یا افزایش AUM تاثیر دارند. عواملی مانند افزایش ارزش بازاری که داراییها در آن سرمایهگذاری میشوند، عملکرد مناسب تیم، سرمایهگذاری مجدد سود و پیوستن مشتریان جدید، همگی باعث افزایش ارزش AUM یک صندوق سرمایهگذاری مشترک میشوند. در مقابل، کاهش ارزش بازار دارایی ها، بسته شدن وجوه و کاهش ورود وجوه جدید منجر به کاهش ارزش دارایی های تحت مدیریت می شود.

علاوه بر این، یک صندوق از طیف گسترده ای از ابزارهای سرمایه گذاری از جمله سهام، اوراق قرضه، صندوق های سرمایه گذاری متقابل، صندوق های قابل معامله در بورس (ETF) و اوراق بهادار با پشتوانه نقدی استفاده می کند. پس کی حسابداری AUM ابتدا، ارزش هر دارایی نگهداری شده در پرتفوی مشتری باید به صورت جداگانه بر اساس عواملی مانند قیمتهای جاری بازار، ارزش منصفانه و هرگونه تبدیل ارز محاسبه شود. پس از تعیین ارزش بازار دارایی ها، همه آنها با هم جمع می شوند تا ارزش نهایی دارایی های تحت مدیریت به دست آید. از آنجایی که عوامل مختلفی در این محاسبه دخیل هستند، مقدار AUM دائما در حال نوسان است.

مقررات SEC در مورد دارایی های تحت مدیریت

کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) که مسئولیت تنظیم و نظارت بر بازارهای مالی را بر عهده دارد، شرکت ها را ملزم می کند بسته به اندازه، مکان و AUM خود در کمیسیون ثبت نام کنند.

شرکت هایی با AUM بین 25 تا 100 میلیون دلار باید در کمیسیون بورس و اوراق بهادار ایالات متحده محل اصلی کسب و کار خود ثبت نام کنند. شرکت هایی که AUM آنها از 100 تا 110 میلیون دلار است می توانند به صورت اختیاری در SEC ثبت نام کنند. اما زمانی که ارزش دارایی های تحت مدیریت آنها از 110 میلیون دلار فراتر رود، ثبت آنها در این کمیسیون الزامی است. کمیسیون بورس و اوراق بهادار از این رویکرد با هدف نظارت بیشتر بر شرکت هایی با AUM بالاتر استفاده می کند.

رابطه بین دارایی های تحت مدیریت و حق الزحمه شرکت های سرمایه گذاری

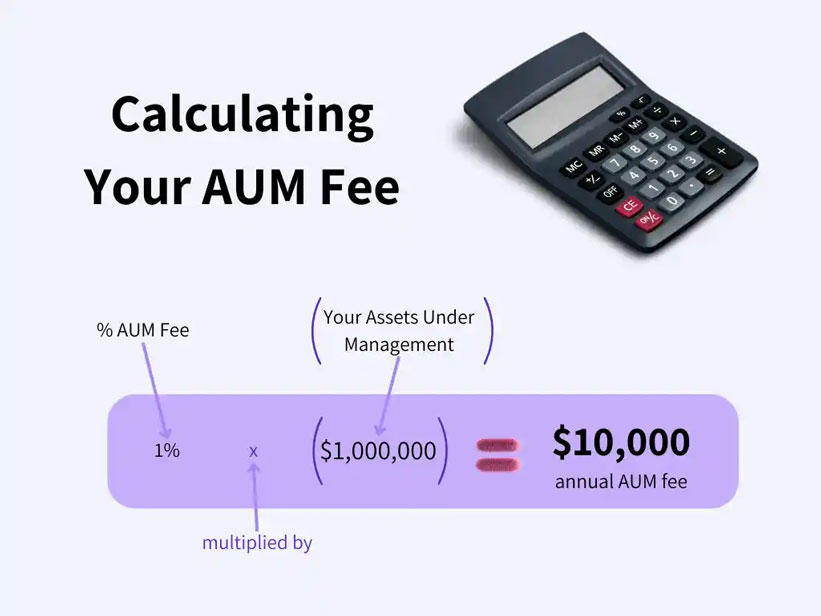

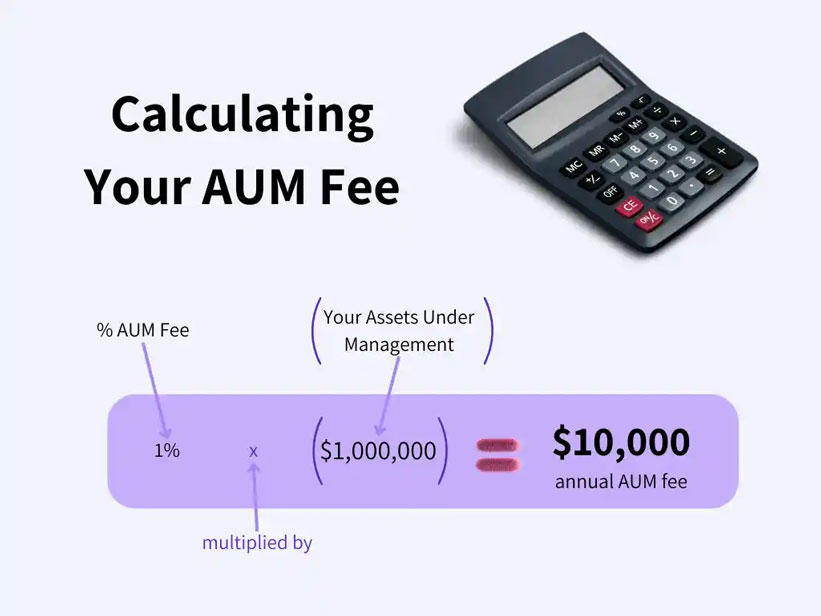

معمولاً شرکت های سرمایه گذاری میزان کارمزد را با توجه به ارزش دارایی های تحت مدیریت خود تعیین می کنند. بسیاری از شرکت های سرمایه گذاری عمومی و مشاوران شخصی هزینه های مدیریت مشتریان خود را به عنوان درصدی از AUM دریافت می کنند. البته ساختار کارمزدها همیشه به میزان AUM وابسته نیست و محصولات سرمایه گذاری مختلف ممکن است با توجه به نوع خدمات و روش مدیریتی از مکانیزم متفاوتی برای تعیین کارمزد استفاده کنند.

به عنوان مثال، وجوهی که به طور فعال مدیریت می شوند، به دلیل فعالیت ها و رویکردهای مدیریتی متفاوت، کارمزد بیشتری نسبت به وجوهی با مدیریت غیرفعال دریافت می کنند. استثنای دیگر مربوط به مشتریان بزرگ و سازمانی است. این دسته از سرمایه گذاران ممکن است به دلیل قدرت چانه زنی بیشتر، کارمزد کمتری نسبت به سرمایه گذاران خرد بپردازند. حتی ممکن است که شرکت پیشگیرانه هزینه های کمتری را برای جذب منابع بیشتر به سرمایه گذاران بزرگ ارائه دهد. بنابراین، مقدار AUM بالا همیشه به معنای هزینه های بالاتر نیست.

استراتژی های مدیریت سرمایه گذاری برای افزایش AUM

یکی از اهداف اصلی شرکت های سرمایه گذاری افزایش دارایی های تحت مدیریت است تا با سرمایه گذاری های خود فرصت های بیشتری برای رشد و سودآوری فراهم کنند. استراتژی های کلیدی برای افزایش AUM عبارتند از:

- تاکتیک های بازاریابی: معرفی توانمندی ها، تخصص و سوابق مدیران یکی از تاکتیک های موثر بازاریابی است. گاهی شرکت ها با اعلام ارزش دارایی های تحت مدیریت خود در صورتی که رقم قابل توجهی باشد توجه مشتریان را به خود جلب می کنند.

- جذب مشتری: استراتژی های جذب مشتری نیز نقش مهمی در افزایش AUM دارند. شرکتهای سرمایهگذاری میتوانند داراییهای تحت مدیریت خود را با شناسایی و جذب مشتریانی که با بازار هدف و اهداف آنها مطابقت دارند، افزایش دهند.

- توسعه و تمایز محصول: استراتژی دیگر برای رشد AUM ارائه راه حل های نوآورانه ای است که با روند بازار همسو باشد و بتواند نیازهای سرمایه گذاران و الزامات قانونی را برآورده کند.

نکته: دارایی های بیشتر تحت مدیریت همیشه موفقیت مالی را تضمین نمی کند. گاهی اوقات سرمایه گذاری با AUM پایین تر ممکن است نسبت ریسک به پاداش بهتری داشته باشد.

املاک تحت مدیریت و روانشناسی سرمایه گذار

چندین عامل ذهنی و احساسی، از اعتماد بیش از حد گرفته تا ترس از دست دادن، بر فرآیند تصمیم گیری سرمایه گذار تأثیر می گذارد. طبیعتا طرز فکر سرمایه گذاران نقش مهمی در نوسان ارزش دارایی های تحت مدیریت آنها دارد. معمولا در دوره های خوش بینانه و رو به رشد بازار، درصد بیشتری از سرمایه به محصولات مختلف سرمایه گذاری اختصاص می یابد و در نتیجه ارزش AUM افزایش می یابد. برعکس، زمانی که احساسات منفی و روندهای نزولی غالب می شوند، سرمایه گذاران ترجیح می دهند دارایی های خود را به پناهگاه های امن تر منتقل کنند، که منجر به کاهش ارزش AUM می شود.

سوگیری های رفتاری مانند رفتار گله نیز نقش مهمی در تخصیص دارند وجوه تحت مدیریت به عنوان مثال، سرمایه گذاران مبتدی که طناب ها را نمی دانند ممکن است سرمایه گذاری در ETF یا شرکت های سرمایه گذاری با AUM بالا را به عنوان امن ترین مسیر انتخاب کنند. اگرچه این طرز تفکر تا حدودی منطقی است; اما به دلیل غفلت از تحلیل بنیادی و پیروی از دیگران، ممکن است آنها را در یک چرخه خطرناک گرفتار کند.

نمونه هایی از دارایی های تحت مدیریت

ETF SPDR S&P 500 یک صندوق قابل معامله در بورس است که شاخص S&P 500 را دنبال می کند. در 31 می 2024، ارزش خالص دارایی هر سهم این صندوق معادل 522.58 دلار و کل دارایی های تحت مدیریت آن معادل 526.22 میلیارد دلار است.

شرکت مدیریت سرمایه گذاری State Street Global Advisors چندین صندوق را مدیریت می کند. ارزش دارایی های تحت مدیریت این شرکت تا پایان سال 2023 بالغ بر 4.1 تریلیون دلار برآورد شده و رتبه چهارم را در بین شرکت های سرمایه گذاری جهانی دارد.

خلاصه

صندوق های سرمایه گذاری ابزاری مالی هستند که سرمایه افراد را جمع آوری کرده و دارایی های سرمایه گذاران را بر اساس تجربه و تخصص آنها مدیریت می کند. به کل سرمایه ای که در اختیار یک فرد یا سرمایه گذار است، «دارایی های تحت مدیریتگفته می شود. AUM معیار خوبی برای اندازه یک شرکت در بازارهای مالی است. هر چه دارایی های تحت مدیریت یک صندوق بیشتر باشد، نشان دهنده این است که شرکت قدرت بیشتری در جذب منابع و ورودی سرمایه داشته است. علاوه بر این، شرکت هایی که دارایی های بیشتری را مدیریت می کنند معمولا حجم معاملات بیشتری در بازار دارند و در نتیجه نقدینگی بالاتری دارند. با این حال، باید استثنا قائل شویم، زیرا AUM بالا همیشه به معنای سودآوری بیشتر نیست.

سوالات متداول (سؤالات متداول)

دارایی های تحت مدیریت (AUM) چیست؟

مجموع دارایی هایی که یک شخص یا سازمان به نمایندگی از سرمایه گذاران مدیریت می کند، دارایی های تحت مدیریت نامیده می شود.

چگونه AUM را محاسبه کنیم؟

روش معمولی برای محاسبه AUM وجود ندارد، شرکت های سرمایه گذاری از روش های مختلفی برای محاسبه ارزش دارایی های تحت مدیریت بر اساس معیارهای مختلف استفاده می کنند.

آیا AUM بیشتر به معنای عملکرد بهتر است؟

نه لزوما، اگرچه AUM بالا نشان دهنده منابع و نقدینگی بیشتر است. اما به تنهایی نمی تواند کارایی بالا را تضمین کند.

خبر فوق به نقل از رسانه اسمارتک نیوز در وبسایت اسمارتک نوشته شده است در تاریخ 2024-11-01 11:59:00