هادی بهرامی بازار: ورود صندوقهای سهام، اوراق با درآمد ثابت و بهویژه مواد اولیه (طلا و زعفران) اقدامی مؤثر برای جذب نقدینگی است که با مدیریت بهتر داراییها برای سرمایهگذاران سودآورتر و جذابتر است. ماهیت سرمایهگذاری در طلا بلندمدت است و صندوقهای طلا بازدهی بالاتری نسبت به طلا و ارز دارند. امیدواریم صندوق های سرمایه گذاری مشترک بیشتری با دارایی های متنوع تحت مدیریت ایجاد و در بازار راه اندازی شود تا سرمایه گذاران گزینه های بیشتری برای پس انداز پول داشته باشند.

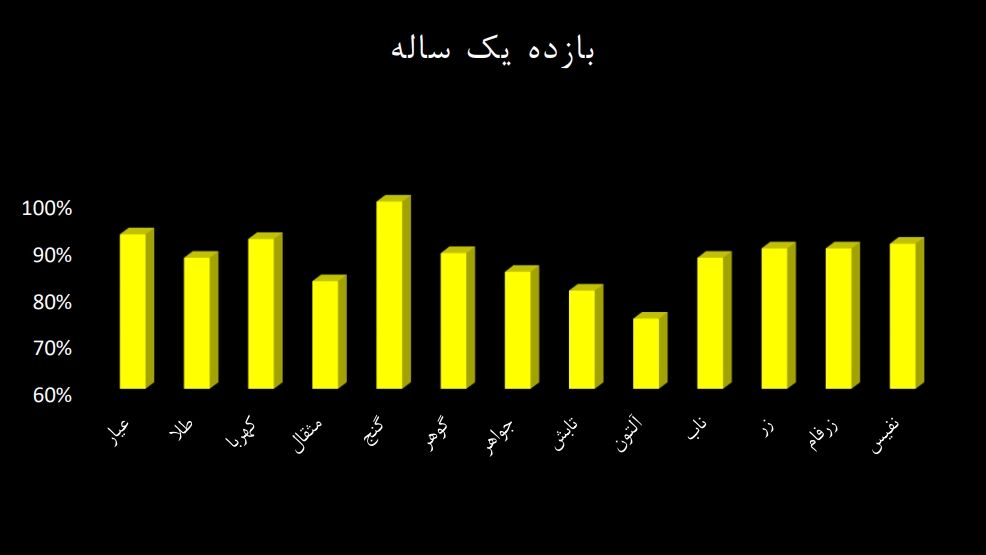

با توجه به شرایط اقتصادی و بازارهای مالی، پیشنهاد می شود حداقل 35 درصد و حداکثر 50 درصد از سرمایه خود را به خرید طلا و مابقی را به اوراق با درآمد ثابت، سهام، ارز دیجیتال و سایر موارد اختصاص دهید تا تعادل را حفظ کنید. از جمله دارایی های موجود در پرتفوی صندوق های طلا طی سال گذشته میانگین بازدهی 89 درصدی داشته اند که نشان می دهد اگر علاوه بر بورس و سپرده های بانکی، اندکی طلا به سبد خود اضافه کنیم، 1 میلیون نیز 890 هزار تومان سود ایجاد می کند و پوشش می دهد. تورم . جذابیت صندوق های سرمایه گذاری افزایش یافته است. بنابراین ارزش بازار آن از 5 میلیارد تومان به 77 میلیارد تومان و در معاملات 2.8 میلیارد تومان رسیده است.

تحلیل فراکتالی شاخص صندوق طلا به ما می گوید که صندوق های طلا می توانند تا اواسط سال 1404 به رشد خود ادامه دهند و 45 درصد بازدهی دیگر داشته باشند. با در نظر گرفتن واگرایی منفی نوسانگر rsi و کاهش قیمت هر اونس طلا، به نظر می رسد شاخص صندوق طلا به مقاومت 3700 واحدی واکنش منفی نشان داده و اندکی اصلاح شده است. حمایت 3180 و 2600 واحدی را می توان برای سرمایه گذاری در نظر گرفت. در صورت تجاوز از سقف 3700 واحدی، اهداف 4070 و 4840 واحدی قابل دسترس خواهد بود که سودآوری 45 درصدی دارد.

بر اساس آخرین بررسی ها، ارزش خالص دارایی صندوق 13 هزار و 253 تومان، طلا 35 هزار و 176 تومان، کهربا 4 هزار و 687 تومان، مثقال 3 هزار و 930 تومان و خزانه 4 هزار و 170 تومان و گوهرها 284 هزار تومان است تومان جواهرات 1835 تومان تابش 1,954 تومان, آلتون 1,954 تومان, خالص 1,664 تومان, طلا 21,558 تومان. زرافام 3718 تومان و نفیس 2875 تومان است. زرافام با 3.9 درصد و نفیس با 3.7 درصد بیشترین حباب منفی را به خود اختصاص داده اند که نشان می دهد از ارزش واقعی دارایی ها کمتر است و از سوی دیگر زر و گنج کمترین حباب منفی را به خود اختصاص داده اند و در روند مثبتی حرکت می کنند.

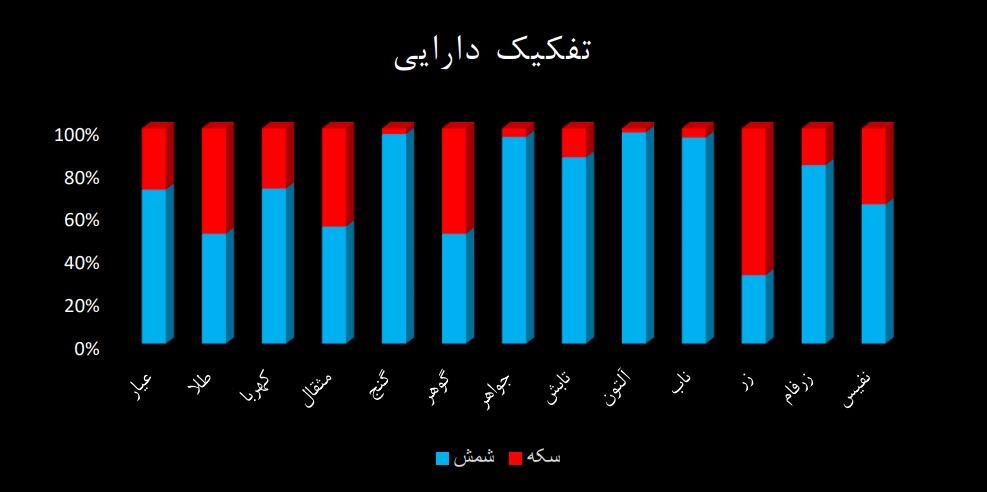

صندوق طلا بیشترین درصد سکه و صندوق خزانه داری بیشترین درصد شمش را در پرتفوی خود دارد. با توجه به ریسک ارز از نظر حباب شدن در اوج قیمت اونس جهانی طلا، به نظر می رسد در حال حاضر نگهداری شمش ریسک کمتری داشته باشد. البته اگر قصد سرمایه گذاری با ریسک و بازده بالا را دارید می توانید روی سکه های طلا (مخصوصا ربع سکه که به دلیل وجود حباب بزرگ رشد خوبی دارد) و صندوق های طلا که تمرکز بیشتری روی سکه دارند سرمایه گذاری کنید.

صندوق های آلتون و سپس تابش در سال گذشته کمترین بازدهی را داشته اند و صندوق گنج با بازدهی 100 درصدی در صدر جدول قرار دارد. صندوق مشقال و سپس امبر کمترین بازدهی را در سه سال اخیر داشته اند و صندوق زر با بازدهی 510 درصدی در صدر جدول قرار دارد. امبر در شش ماه و یک سال گذشته عملکرد خوبی داشته است، اما در بلندمدت (3 تا 5 سال) با کاهش بهره وری خود مواجه شده است. البته گزارش ریسک و بازده به منزله پیشنهاد خرید نیست و دارایی که در سال های گذشته عملکرد خوبی داشته است ممکن است به دلیل تقلب، از دست دادن سودآوری و عملکرد ضعیف نتواند مسیر خود را در آینده ادامه دهد. ، قوانین، چرخه های مختلف و برعکس بازار و موارد دیگر تاثیر زیادی دارد.

صندوق های طلا و جواهر به ویژه صندوق های نفیس نقدینگی بسیار پایینی دارند و برعکس صندوق های خالص و به ویژه صندوق های عیار نقدینگی بالایی دارند. انتظار می رود قیمت صندوق تا اواسط سال 1404 به طور متوسط 45٪ بازده باشد. با این حال، به دلیل ریسک بالای قیمت سهام در بازارهای جهانی و مقاومت در انتظار، به نظر می رسد در میان مدت و پیش از رشد آتی شاهد اصلاح بیش از 10 درصدی قیمت صندوق ها باشیم. به طور کلی، پیشبینی ما این است که تا سال ۱۴۰۵، سهام، زعفران، طرحهای سهام و مشارکت، ارز دیجیتال و فلزات ارزان و کاربردی بازدهی بالاتری نسبت به طلا داشته باشند.